El PIB de España crece un 0,8% en el último trimestre de 2025 y cierra el año con un avance anual del 2,8%, liderando el crecimiento en Europa

Conozca en detalle el anális tras el anuncio de la Reserva Federal de Estados Unidos sobre mantener sin cambios la tasa de interés que, continúa en su nivel más alto en 23 años

Economía y Finanzas Javier Escribano | Análisis bursátil Edif. de Reserva Federal de EEUU/ Agencia Anadolu

Edif. de Reserva Federal de EEUU/ Agencia Anadolu

Este pasado miércoles (20 de marzo) no fue un día cualquiera, de hecho estaba marcado para los inversores como una de las fechas claves del año. Se produjo el comunicado de la Reserva Federal sobre si subía, descartado, mantenía, la idea del mercado o daba pistas de cuándo y cuántas tasas de tipo de interés iba a recortar este 2024, que están en 5.25/50, las más altas en cuatro décadas por el fenómeno inflacionario que se vivió en EEUU.

Nada menos que +8%, producto de la pandemia y que la propia Reserva General, al igual que el Banco Central Europeo, no supieron reaccionar a tiempo y, en consecuencia, la subida y rapidez de las tasas para detener la inflación no tiene apenas precedentes en la historia.

Lo cierto es que sucedió lo que estaba previsto, que se mantuvieran las tasas, pero lo que interesaba era el comunicado de la FED, el gráfico de diagramas de sus funcionarios, donde expresan su opinión cuándo y cuánto rebajarían, en su caso, los tipos, y el discurso del siempre prudente y políticamente correcto, Jerome Powell, por lo que su comparecencia, cerca de una hora, es mirada con lupa, por los inversores, porque cada frase que dice lo hace de forma encriptada con tal que no le comprometan en su decisión futura.

Para poner las cosas en contexto, el objetivo de la Reserva Federal es que, en 2025 la inflación en EEUU se vaya acercando al objetivo de 2%. Y los datos de los dos últimos meses no han sido, digamos de forma “eufemística”, nada favorables para bajar tres veces las tasas; como tenía previsto el mercado, con lo cual había habido ciertas correcciones las últimas jornadas. Porque el IPC había subido ligeramente, la inflación subyacente, que es la más “pegajosa” de quitar también, y que excluye la energía y los alimentos por ser elementos puntuales y distorsionadores. El Índice de Precios a la producción, elemento fundamental del PCE - dato favorito de la FED había subido. Y el mercado tenía miedo que la Reserva Federal estuviera, como dicen los estadounidenses en tono “hawkish (agresivo).

*Lee también: Oro y plata: metales preciosos como reserva de valor en un mundo cambiante

Sin embargo, Powell, en la rueda de prensa, tranquilizó a los mercados, con la ayuda de la mayoría del apoyo de sus miembros, como pudimos ver en el diagrama de puntos o como llaman ellos “Dot Plot", de mantener esa bajada de tipos en tres ocasiones en 2024.

Pero lo más relevante que sucedió, es que por primera vez que se subieran tipos de forma tan agresiva, Powell, a su estilo, dejó caer que había un fenómeno más importante que la inflación (recordemos que el mandato de la FED es mantener la inflación cerca del objetivo del 2% y alcanzar, en las medidas y con sus medidas cifras cercanas al pleno empleo). Y ese fenómeno se llama miedo a una Recesión, porque la inflación este mes de febrero ha sido por el fenómeno fundamentalmente por la subida del precio del petróleo que distorsiona al alza del mismo de la energía que afecta directamente en los precios por el impacto en la cadena de suministros, vital en la circulación de compra de bienes en este mundo tan globalizado donde estos recorren miles de quilómetros en transporte, ya sea en barco, en camiones, por avión etc lo que provoca que sean más caros y afecten directamente al consumidor.

Pero la recesión, recordemos que es más peligrosa y más dura de revertir, además que hace muchísimo más daño a la economía, y que técnicamente hablando son dos periodos trimestrales consecutivos que disminuya el PIB, en términos cualitativos se traduce en más desempleo, pobreza, escasez de margen de gasto para invertir en sectores vitales como en educación, en el estado del bienestar de la población, en poner a disposición más servicios…..Recesión es dar tres pasos atrás y, por la contención del gasto público, la sociedad sufra una época precaria.

De manera que Powell y el resto de la Reserva Federal se encuentran en una encrucijada. El mismo Jerome no para de repetirlo, bajar las tasas “data a data”, esto es, mirar con el microscopio cada cifra que aparece, y en el mes de abril hay muchísimos indicadores que le van a dar pistas de lo que hacer. Porque, por mucho que insista la FED que el empleo está estable, eso no es del todo así, cada vez es más precario, temporal, un trabajado medio ha de tener dos distintos para mantener la economía del hogar…Eso es debilidad.

Y los bancos regionales, que son muchos en EEUU, están al borde de la quiebra por la política restrictiva de la FED que les ahoga a la hora de realizar préstamos, tener flujos de caja estables….y si lo hacen es un problemón mayúsculo para los bancos, para la FED, para el tesoro de EEUU, desde luego para los ahorradores que tienen su dinero en ese banco, y por supuesto, un extraordinario revés para la economía estadounidense. Entonces ¿Cuál va a ser su prioridad, no bajar tipos, con esta política económica restrictiva que puede hacer contraer su economía con las consecuencias anteriormente comentadas o bajarlos hasta tres veces y flexibilizarla aunque sea a costa de arrastrar más tiempo la inflación y cambiar las perspectivas de disminución a más largo plazo? La respuesta es obvia.

El PIB de España crece un 0,8% en el último trimestre de 2025 y cierra el año con un avance anual del 2,8%, liderando el crecimiento en Europa

La plata marca un máximo histórico de 117 dólares tras subir un 55% en un mes. El dólar cae a mínimos mientras la Fed defiende su independencia

España necesita 800.000 viviendas para frenar la subida de precios. Madrid, Barcelona y Valencia concentran el déficit, según el informe de UVE Valoraciones

Descubre cómo funciona el sistema de becas universitarias en España, qué ayudas existen para promover la equidad, qué ofrecen las universidades privadas para atraer talento y qué oportunidades de movilidad internacional están disponibles para estudiantes nacionales y extranjeros

EEUU publica tres millones de páginas del caso Epstein. Descubre los nombres de los 15 españoles que aparecen en los archivos y su relación con el magnate

¿Dónde vivirá Shakira? La cantante regresa a España tras batir récords de taquilla y elige una nueva ciudad como base para su tour europeo en 2026

Brooklyn Beckham y Nicola Peltz rompen definitivamente con Selena Gomez. Descubre las pruebas de la nueva polémica que sacude al clan Beckham en 2026

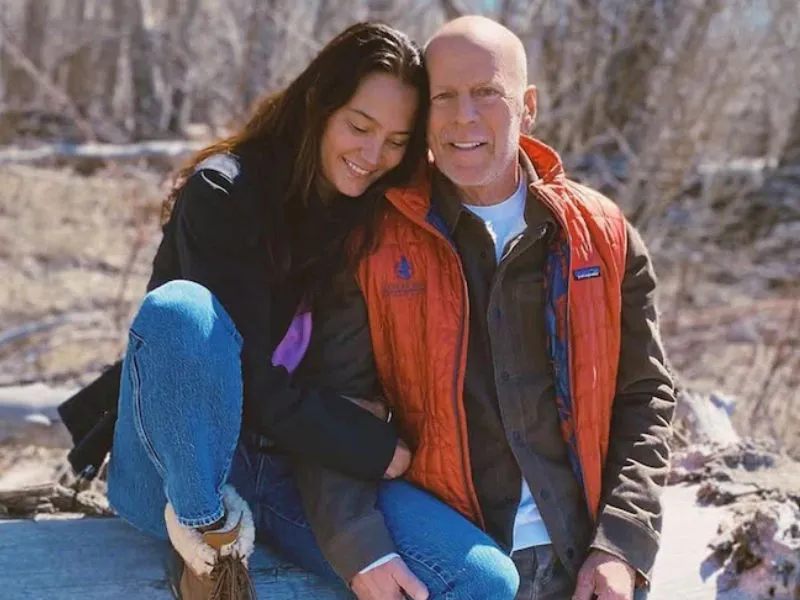

Emma Heming revela la falta de conciencia de Bruce Willis ante su demencia. Descubre los detalles de su salud y la realidad de la anosognosia

Hacienda investiga un posible ciberataque de 'HaciendaSec' que afectaría a 47 millones de españoles. Los datos estarían a la venta en la dark web

Marius Borg, hijo de Mette-Marit de Noruega, en prisión preventiva por violar orden de alejamiento. El juicio inicia este 3 de febrero

Europa lidera las visitas mundiales en 2026, mientras Asia-Pacífico muestra la mejor previsión de crecimiento. Análisis de las cifras de la OMT y WTTC